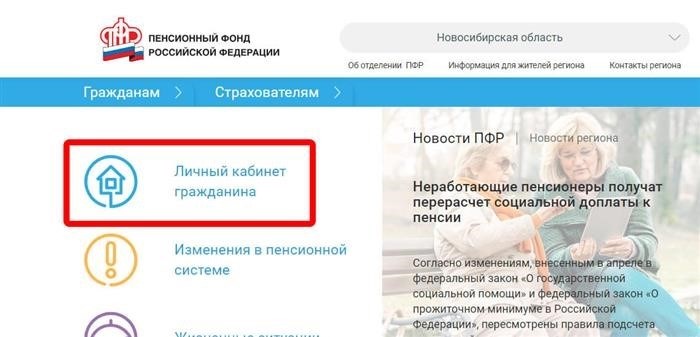

Самым простым способом получить информацию о своих накоплениях на пенсию является посещение сайта Пенсионного фонда России (www.pfr.gov.ru) и вход в личный кабинет (https://es.pfrf.ru).

Если вы захотите получить информацию о своих пенсионных накоплениях и узнать о том, как они были инвестированы, то вы можете воспользоваться Единым порталом государственных и муниципальных услуг. Там вы сможете сформировать отчет о состоянии вашего индивидуального лицевого счета в Пенсионном фонде, где будет представлена самая актуальная информация о ваших средствах и результатах их инвестирования. Также, в Личном кабинете, вы сможете узнать о результате ваших заявлений, например, о переводе пенсионных накоплений от одной страховой компании к другой или об изменении управляющей компании.

Для получения информации о своих сбережениях также можно обратиться лично в офис Пенсионного фонда, в Многофункциональный центр предоставления государственных услуг или к работодателю.

Отделение Пенсионного фонда по Республике Мордовия подчеркивает необходимость включения застрахованных лиц, у которых формируются пенсионные накопления, в обязательное пенсионное страхование для инвестирования на финансовом рынке. По закону, Пенсионный фонд Российской Федерации (ПФР) и негосударственный пенсионный фонд (НПФ) могут выступать в роли страховщиков и являются участниками системы гарантирования прав застрахованных лиц. Независимо от выбранного страховщика (ПФР или НПФ), он обязан формировать, определять и выплачивать накопительную пенсию застрахованным лицам.

Переход из ПФР в НПФ или наоборот, а также переход из одного НПФ в другое, сопровождается заменой страховщика.

Каждый год можно менять страховщика (переходить досрочно). Однако стоит учесть, что при смене страховщика чаще, чем раз в пять лет, накопления переносятся без учета прибыли от инвестиций с даты последней фиксации, а в случае отрицательного результата инвестирования возможно сокращение суммы пенсионных накоплений. При подаче заявления на досрочный переход к новому страховщику гражданин обязательно получает письменное уведомление о размере потери инвестиционной прибыли.

Существует несколько способов подачи заявлений в ПФР о переходе (досрочном переходе), уведомлении об отказе и об изменении страховщика.

— лично или с помощью уполномоченного представителя, имеющего надлежащую нотариально заверенную доверенность;

Вы можете представить данный текст в виде электронного файла через портал государственных и муниципальных услуг (gosuslugi.ru).

Если гражданин, который накапливает пенсию в ПФР, решает изменить управляющую компанию, включая государственную, или инвестиционный портфель компании, это не означает, что он должен менять страховщика. В таком случае нет никаких потерь в инвестиционном доходе, и перевод пенсионных накоплений можно делать каждый год.

В течение текущего года до последнего дня декабря возможно обратиться в МФЦ только с тремя определенными видами заявлений.

- — о принятии решения о составлении инвестиционного портфеля (управляющей организации) (далее — заявление о составлении Портфеля);

- — о выборе не финансировать накопительную пенсию и вместо этого направить 6,0 процента индивидуальной части тарифа страхового взноса на финансирование страховой пенсии (в дальнейшем — заявление о выборе)

- Сообщается о решении отказаться от финансирования накопительной пенсии и предоставлении средств для страховой пенсии в размере 6,0% от индивидуальной части тарифа страхового взноса.

Очень важно! Принятие решения о выборе страховщика является индивидуальным процессом. Ни работодатель, ни агентства по трудоустройству, ни коммерческие банки, ни агенты НПФ или другие организации не имеют права требовать перевода средств пенсионных накоплений в НПФ.

По номеру 8(8342) 32-75-61 вы можете обратиться за консультацией к экспертам Пенсионного фонда России.

Как узнать размер пенсионных накоплений

Как узнать размер пенсионных накоплений?

Пусть мы задумаемся о пенсионных накоплениях уже сейчас, даже если мы собираемся работать еще много лет вперед. Давайте изучим, как узнать объем пенсионных накоплений, где они хранятся, и какие условия нужно выполнить, чтобы их получить.

Развернуть

Что такое пенсионные накопления (накопительная часть пенсии)

В текущем году 2021 в Российской Федерации пенсионные выплаты разделены на три компонента: основной, страховой и собственного накопления.

- Минимальная выплата из государственного бюджета, известная как базовая сумма, предоставляется каждому гражданину, имеющему законное право на пенсию. В текущем году, 2021, базовая часть пенсии по старости составляет 6044,48 рубля. Однако, существуют также повышенные выплаты для лиц старше 80 лет, тех, кто имеет лиц, зависящих от них, инвалидов первой группы и работников, занятых на территории Крайнего Севера.

- Сборы, внесенные компаниями за своих сотрудников (22%), а также самозанятые индивидуалы и добровольные платежи граждан в Пенсионный фонд РФ (ПФР), служат основой для формирования страховой суммы. Однако она не выплачивается всем, а только в том случае, если набрано достаточное количество пенсионных баллов, которые зависят от трудового стажа и суммы уплаченных взносов. В настоящее время стоимость одного балла составляет 98,86 рублей.

- Накопительная часть пенсии является дополнительным платежом, который формируется благодаря взносам работодателей и доходам от инвестиций. Если выбор сделан в пользу этой части пенсии, общая сумма взноса в ПФР делится на страховую и накопительную составляющие. Процентная доля последней составляет 6% от общей суммы взноса и зачисляется на счет будущего пенсионера. Деньги с этого счета инвестируются, а полученный доход увеличивает будущую пенсию. Инвестиционными операциями занимается ПФР через управляющую компанию или негосударственный пенсионный фонд (НПФ), с которым человек заключил договор.

Россия введена запрет на увеличение пенсионных накоплений с 2014 года: все взносы направляются только на формирование страховой части. Окончание этого запрета ожидается после 2026 года.

Тем не менее, в настоящее время нет возможности вносить взносы в накопительную часть пенсии, но накопления, сделанные ранее, все еще действуют и можно управлять ими.

Возможно, у человека будут накопления на пенсию, которые могут состоять из:

- Люди, которые заключили соглашение с негосударственным пенсионным фондом, включая тех, кто не имеет официального трудоустройства и не обладает опытом работы.

- Те, кто родился после 1967 года и до конца 2015 года подали заявление на распределение своих отчислений на страховую и накопительную части в бухгалтерию на работе (сумма в 16% + 6%).

- Люди, родившиеся в году, предшествующем 1966-му, и принявшие участие в государственной программе софинансирования пенсий, либо направившие материнский капитал на накопления.

- Люди, рожденные с 1953 по 1966 год, мужчины, и с 1957 по 1966 год, женщины, имели возможность формировать свои накопления автоматически в период с 2002 по 2004 год, при условии, что они работали и вносили взносы. Однако, начиная с 1 января 2005 года, отчисления были отменены.

Каждый год страховая пенсия подвергается индексации, в то время как накопительная пенсия не подвергается такому процессу, она растет только при увеличении инвестиционного дохода.

Как узнать размер пенсионных накоплений

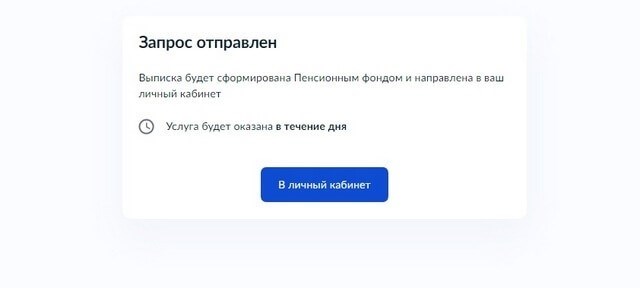

Услуга будет выполнена в течение одного рабочего дня. Вы сможете просмотреть уведомление в своем личном кабинете. Обычно оно поступает через несколько часов, если запрос был отправлен в рабочий день. После получения документа вы получите сообщение на электронную почту и в виде push-уведомления на ваш телефон, если вы используете мобильное приложение «Госуслуги».

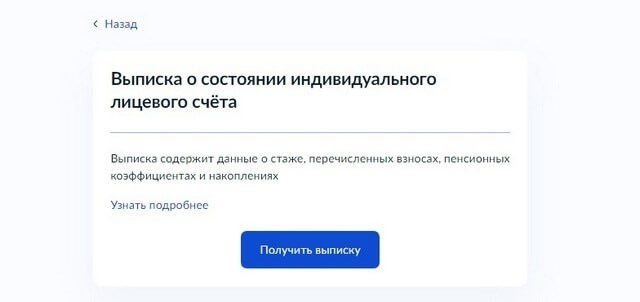

Услуга будет выполнена в течение одного рабочего дня. Вы сможете просмотреть уведомление в своем личном кабинете. Обычно оно поступает через несколько часов, если запрос был отправлен в рабочий день. После получения документа вы получите сообщение на электронную почту и в виде push-уведомления на ваш телефон, если вы используете мобильное приложение «Госуслуги».Для определения суммы ваших накоплений можно запросить выписку с вашего лицевого счета. Существует несколько способов провести такую проверку:

- В данной статье представлена подробная инструкция о том, как получить уведомление онлайн через портал Госуслуги.

- Для получения доступа нужно пройти регистрацию в системе и воспользоваться личным кабинетом на сайте ПФР или мобильным приложением «ПФР. Электронные сервисы».

- Для оформления заявления в ПФР необходимо при себе иметь паспорт и СНИЛС.

- Чтобы получить выписку из ПФР, необходимо отправить по почте заявление вместе с нотариально заверенными копиями паспорта и СНИЛСа. Выписка будет отправлена вам в ответном письме.

- На рабочем месте в бухгалтерии вам будет предоставлена отчётность по вашему запросу, содержащая выписку со счёта.

- В Многофункциональных центрах оформление заявления происходит непосредственно на месте, для этого необходимо иметь при себе паспорт и СНИЛС. Время оказания данной услуги составляет 10 дней. Важно отметить, что не все отделения предоставляют такую услугу, поэтому рекомендуется заблаговременно уточнить, в которое именно отделение вам следует обратиться.

- Сотрудничая с ПФР, можно воспользоваться услугами банка, с которым имеется соглашение.

- Если вы не являетесь клиентом Пенсионного фонда России, вы можете найти накопительную часть своей пенсии на веб-сайте или мобильном приложении Негосударственного пенсионного фонда (НПФ).

Материал, относящийся к данной теме

Как узнать размер пенсионных накоплений через Госуслуги: инструкция

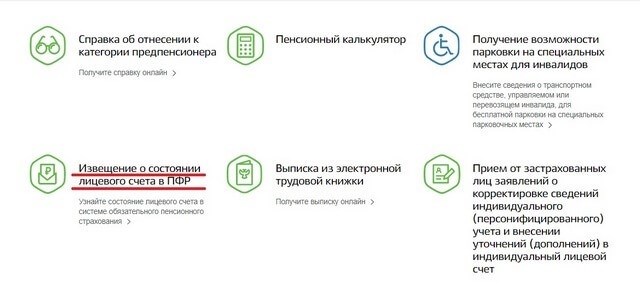

- Для того чтобы узнать информацию о состоянии своего банковского счета, необходимо пройти на официальный веб-сайт «Госуслуги». В категории «Доступные услуги» требуется выбрать раздел «Органы государственной власти» и перейти к Пенсионному фонду России.

Вы можете послать файл на вашу почту, скачать его и вывести на бумаге.

Информация об аккумуляции пенсионных баллов, объеме накоплений, продолжительности стажа, а также о фонде, ответственном за сбор и управление средствами, и наименовании инвестиционной компании занесена в выписку.

Где получить пенсионные накопления

Вам предстоит получать накопления через Пенсионный фонд Российской Федерации или Негосударственный пенсионный фонд, который управляет вашими финансовыми средствами. В наступившем 2021 году, для того чтобы в будущем получать пенсию, необходимо соблюдение трех условий:

- На данный момент наступает момент, когда можно выйти на заслуженный отдых. Например, во второй половине 2021 года мужчины, родившиеся не позднее первой половины 1960 года (в возрасте 61,1 года), и женщины, которые родились в первой половине 1965 года (в возрасте 56,6 лет), могут выйти на пенсию. В определенных ситуациях возможно получить пенсию раньше обычного срока.

- Продолжительность работы в данной сфере составляет минимум 12 лет.

- В текущем году, количество пенсионных коэффициентов уже достигло нужного уровня, их количество не может быть меньше 21.

Имеется несколько опций для осуществления выплаты:

- Вы будете получать накопительную пенсию каждый месяц на протяжении всей жизни. Сумма выплаты рассчитывается путем деления общей суммы на количество месяцев (в 2021 году — 264 месяца). Если обратиться за пенсией позже, то сумма выплаты будет выше.

- Выплата в срочном порядке – одинаковые суммы будут регулярно выплачиваться в течение заданного периода, который не может быть менее десяти лет.

- Людям, достигшим пенсионного возраста и не имеющим права на получение накопительной пенсии в соответствии со статьей 6, а также в случае, когда накопительная пенсия составляет менее 5% от страховой, предоставляется одноразовая выплата.

- Если лицо, которое откладывает пенсионные средства, уходит из жизни, выплата будет осуществлена его наследникам. Чтобы назначить правопреемника, необходимо подать соответствующее заявление. В случае отсутствия такого заявления, деньги будут распределены между первыми наследниками в равных долях: дети, супруг(а), родители. Если первые наследники отсутствуют, право на получение переходит ко вторым наследникам — братьям, сестрам, бабушкам, дедушкам, внукам. Чтобы получить выплату, необходимо обратиться не позднее, чем через шесть месяцев после даты смерти владельца средств. В случае использования материнского капитала, его могут получить только супруг и дети.

Для того чтобы получить накопления одним из представленных способов, необходимо обратиться в специальный орган, где хранятся финансовые ресурсы, предъявив личные документы, такие как паспорт, СНИЛС и удостоверение, подтверждающее право на получение страховой пенсии.

Для того, чтобы получить средства, наследнику необходимо предоставить паспорт с отметкой о месте жительства. В случае отсутствия такого документа, требуется предоставить справку с места жительства, СНИЛС умершего, а также документ, подтверждающий родство. Кроме того, необходимо предоставить справку о смерти.

Еще один метод накопления капитала на долгосрочную перспективу — вложения средств. Благодаря даже небольшим суммам, вложенным сейчас, можно через несколько лет получить значительный капитал. Необходимо всего лишь 100 рублей, чтобы совершить первую сделку на рынке ценных бумаг.

Как проверить свою пенсию

Как проверить свою пенсию

Если попытаться охарактеризовать российскую пенсионную систему одним словом, то наиболее точными будут «сложная» или «запутанная». Постоянные изменения в законодательстве лишь усугубляют ситуацию. Поэтому неудивительно, что у большинства пенсионеров возникают сомнения относительно правильности начисления их пенсий. Рассмотрим, каким образом можно самостоятельно проверить правильность расчета выплат.

Давайте взглянем на основные принципы расчета страховой пенсии по действующим сегодня правилам. Последние значительные изменения в данной сфере были внесены законом от 28.12.2013 № 400-ФЗ «О страховых пенсиях».

Новым понятием, введенным этим нормативным документом, стали индивидуальные пенсионные коэффициенты (ИПК), однако такое название редко употребляется. В повседневной жизни и в официальных пояснениях предпочтительно использовать другую терминологию — пенсионные баллы.

В основном случае формула для определения страховой пенсии представляет собой следующую структуру:

Представим, что у нас есть формула, которая позволяет найти результат ФВ при умножении ИПК на С.

- Перефразированный текст: Фиксированная выплата, или ФВ, определена законом и подвергается ежегодной индексации. Например, в 2018 году ФВ составляла 4 982,90 рубля в соответствии с пунктом 1 статьи 16 закона № 400-ФЗ.

- Существует такое понятие, как стоимость коэффициента (балла) в нашей валюте — рублях. Законодательство также регулирует этот показатель и предусматривает его периодическую корректировку. В текущем году, 2018, стоимость одного пенсионного балла составляет 81,49 рубля.

примерно 100 тысяч рублей. Это зависит от размера пенсии, набранных баллов и коэффициента стажа. Коэффициент стажа определяется по формуле: количество отработанных лет, умноженное на 1.62. Полученное значение умножается на набранные баллы. Если у пенсионера имеется положительная стажевая скидка, то она также учитывается. Результат умножается на размер пенсии, который будет получен пенсионером после выхода на пенсию в 2018 году. Таким образом, формула для расчета выплаты пенсии может быть представлена следующим образом: размер пенсии * (1.62 * количество отработанных лет * набранные баллы + стажевая скидка). В то же время, необходимо учитывать, что сумма пенсии не может превышать максимального размера пенсии, установленного законодательством. Это позволяет гарантировать справедливость и социальную защищенность пенсионеров.

Результат вычислений составляет 13 131,9 рублей, что получено при сложении 4 982,9 рублей и произведения 100 на 81,49.

При первом взгляде кажется простым. Но в чем же тогда кроется сложность, о которой заявлялось в начале данной статьи?

Основной аспект, который нужно рассмотреть здесь, это количество очков. Откуда взялась цифра 100 в данном примере? Что представляет собой пенсионный балл? Подробнее об этом будет рассказано в следующей секции.

Пенсионный индекс представляет собой комплексный показатель, отражающий общую трудовую активность человека с точки зрения назначения пенсии. Важно отметить, что здесь речь идет о всей деятельности, которая не всегда связана с традиционным пониманием труда.

Каково количество баллов определяется в зависимости от временного промежутка расчета.

С начала 2015 года для расчетов используются пенсионные взносы, указанные работодателем или внесенные самим гражданином, например, если он является индивидуальным предпринимателем.

Размер баллов определяется путем сравнения фактических страховых взносов (СВ) с их максимально допустимым размером (СВм). Расчет производится в соответствии с формулой, которая указана в пункте 18 статьи 15 закона № 400-ФЗ.

Индекс производительности качества (ИПК) определяется как отношение среднего значения измеренных данных (СВ) к максимально возможному значению измеренных данных (СВм), умноженному на 10.

Индекс СВм определяется на основе установленного максимального значения базы для расчета пенсионных выплат и индивидуального тарифа пенсионных взносов (в среднем — 16%). На текущий год (2018) максимальный размер базы установлен на уровне 1 021 000 рублей (постановление Правительства РФ от 15.11.17 № 1378).

Если учитывать заработную плату в размере 30 тыс. руб. ежемесячно (что составляет 360 тыс. руб. в год), то количество баллов, полученных за 2018 год, будет иметь следующее значение:

Индекс покупательской способности (ИПК) можно рассчитать следующим образом: суммируем 360 (число месяцев в году) и умножаем на 16% (доля дохода, которую планируется потратить на покупки). Затем делим полученный результат на произведение 1021 (среднемесячный доход) и 16% (доля дохода, которую планируется потратить на покупки). Умножаем результат на 10 и получаем значение 3,53.

У будущих пенсионеров с более высоким уровнем дохода следует учитывать, что количество баллов, которые можно получить за год, ограничено. Ограничения определены в приложении 4 к закону № 400-ФЗ. На данный момент в 2018 году это составляет 8,7 баллов, однако в будущем максимальное количество постепенно будет увеличиваться и к 2021 году достигнет отметки в 10 баллов в год.

Все накопленные права на пенсию до 2015 года будут преобразованы в баллы. Для этого будет использоваться текущая страховая пенсия на конец 2014 года, которая будет определена на основе стажа и заработной платы. Затем ее размер будет пересчитан в баллы, учитывая стоимость 1 ИПК на начало 2015 года, которая составляет 64,1 рубля.

Если ранее заработанные пенсионные права до 2015 года составляют 10 000 рублей, то будущий пенсионер получит 156 баллов (10 000 / 64,1), соответствующих страховой пенсии. Кроме того, к этим баллам будут добавлены баллы за взносы, внесенные после 2015 года, расчитанные по описанной ранее методике.

Также, возможно заработать дополнительные очки за «нестраховые» периоды, описанные в пункте 12 статьи 15 закона № 400-ФЗ. В этот список входят служба в армии, забота о детях, совместное проживание с военнослужащим супругом на месте службы и другие подобные случаи.

В среднем каждый год в течение этого промежутка времени приписывается 1,8 балла. Женщины с несколькими детьми могут рассчитывать на большее количество ИПК. За год заботы о втором ребенке можно получить 3,6 балла, а за третьего и четвертого – по 5,4 балла.

Увеличение количества баллов и отсрочка обращения за пенсией также приводят к повышению. Подробные коэффициенты приведены в Приложении 1 к закону 400-ФЗ. Максимальное количество баллов может увеличиться в 2,32 раза. Однако, для этого необходимо выйти на пенсию на 10 лет позже установленного срока.

Способы проверки расчета

Одним из вариантов возможно будет обратиться напрямую в Пенсионный Фонд России, расположенный по месту проживания. Запрос в отделение можно сформулировать следующим образом: «Прошу предоставить письменные разъяснения относительно расчета моей будущей пенсии и составляющих, входящих в нее. Хотелось бы узнать, сколько лет стажа было учтено при расчете, какие периоды стажа были исключены из расчета, а также как количество пенсионных баллов было учтено и на основе какой заработной платы был произведен расчет».

Сотрудники фонда обязаны изучить указанную информацию в течение пяти дней и предоставить письменный отчет. В случае обнаружения ошибок в расчетах, размер пенсии будет автоматически скорректирован.

Тем не менее, еще перед приездом в организацию можно заранее убедиться в правильности расчетов, не покидая рабочего места.

В начале, на веб-портале Пенсионного фонда доступен инструмент для расчетов – калькулятор.

Для проведения вычислений необходимо указать следующую информацию:

- Пол.

- Дата рождения — это день, когда человек впервые появляется на свет. Это особенный момент, который ставит начало его жизни. Человеку назначается определенная дата рождения, которая будет отмечаться каждый год. Этот день имеет особенное значение для каждого человека, поскольку отмечает его присутствие в мире. Дата рождения является неотъемлемой частью человеческой идентичности и помогает определить его возраст. Это важная информация, которая фиксируется в официальных документах и используется для различных целей, таких как получение паспорта, установление юридической ответственности и определение прав на социальные льготы.

- Опыт работы.

- Выбор формы занятости (работник по найму или гражданин, занимающийся самозанятостью).

- Оплата сотрудников в нынешних стоимостях.

- Временной интервал, в течение которого не осуществлялось страхование (возникла необходимость военной службы, забота о детях и прочие обстоятельства).

- Учитывается ли возможность подачи заявки на пенсию после предписанного срока?

В результате, после выполнения расчетов, калькулятор предоставит информацию о количестве набранных баллов и сумме страховой пенсии, исходя из действующих законодательных норм.

Важно отметить, что данный калькулятор не предоставляет возможности рассчитать пенсию за службу в армии для тех, кто не имеет опыта работы по гражданской специальности.

Однако, чтобы узнать, сколько баллов вы набрали, можно воспользоваться порталом «Госуслуги». Необходимо заказать информацию о вашем индивидуальном лицевом счете, и вам предоставят бесплатный отчет в течение нескольких минут.

Помимо оценки баллов, в этом месте возможно осуществить проверку информации о суммарном опыте работы, предыдущих местах работы, размере заработной платы и взносах в страховые пенсионные фонды.

Все информация о периодах до 1997 года, когда была введена система персонифицированного учета, доступна только в базе данных Пенсионного фонда. Если у вас есть вопросы, касающиеся более ранних периодов, то вы сможете получить ответы, обратившись лично в отделение ПФР.

Вы можете осуществить первоначальную проверку корректности начисления пенсии, не выходя из дома. Для этого достаточно воспользоваться интернет-ресурсами Пенсионного фонда России или порталом государственных услуг «Госуслуги». Однако, если у вас возникли вопросы, требующие разъяснений, рекомендуется обратиться в отделение Пенсионного фонда России, расположенное по месту вашего проживания.

Как узнать свои пенсионные накопления — 3 способа

Как узнать свои пенсионные накопления — 3 способа

Каждый уроженец Российской Федерации обязательно имеет счет в Пенсионном Фонде, на который регулярно поступают взносы от работодателя в виде вычетов из заработной платы. Следовательно, каждый гражданин активно формирует себе будущую пенсию: чем выше заработок и отчисления, тем больше будет размер пенсионных выплат впоследствии. Важно отметить, что каждый человек в любой момент может ознакомиться с размером своих пенсионных накоплений, и эта информация совершенно не является конфиденциальной. Сайт Бробанк.ру глубоко изучил все возможные способы получения таких сведений.

10.05.19, обновили 12.01.22 —>Пожалуйста, уточните текст, который вы хотели бы перефразировать.Ирина Калимулина — профессионал в области финансовых услуг, обладающая уникальными знаниями и опытом в данной сфере.Информация о творце

Я успешно закончила обучение в Международном Восточно-Европейском Университете, получив высшее образование в области «Банковского дела». Также я успешно окончила Российский экономический институт имени Г.В. Плеханова, специализируясь в области «Финансов и кредита». Мой опыт работы включает десять лет работы в ведущих банках России, таких как Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (который сейчас закрыт). В настоящее время я являюсь аналитиком и экспертом по банковской деятельности и финансовой стабильности в сервисе Бробанк. В случае необходимости, вы можете связаться со мной по адресу rusanova@brobank.ru. Если хотите узнать больше информации обо мне, вы можете открыть мой профиль.

Формирование пенсионных накоплений

При каждом месячном начислении заработной платы официально трудоустроенные граждане автоматически пополняют свой индивидуальный пенсионный счет. Соответствующая часть средств от работодателя перечисляется непосредственно на счет в Пенсионный фонд Российской Федерации.

Доля, выделяемая на Пенсионный Фонд Российской Федерации (ПФР), составляет 22% от общего дохода. Этот процент разделен на две части: первая, в размере 16%, представляет собой страховую составляющую пенсии, а вторая, в размере 6%, является накопительной, на которую гражданин может самостоятельно влиять, например, переводя средства на счет в Негосударственный Пенсионный Фонд. Последний начисляет проценты на сумму, находящуюся на пенсионном счете.

В Российской Федерации каждый житель, вступая в силу еще в юном возрасте, получает уникальный документ — СНИЛС. Этот документ выступает в качестве индивидуального номера, который одновременно является номером пенсионного счета.

Как узнать свои пенсионные накопления в НПФ

Большинство людей переместили свои пенсионные сбережения в Негосударственные Фонды, так как это более выгодно. Государственный Пенсионный фонд начисляет проценты на пенсионные накопления граждан, путем передачи средств на управление Внешэкономбанку (ВЭБ). Прибыль составляет приблизительно 8% годовых.

В 2018 году Центральный банк предоставил информацию о доходности нескольких негосударственных пенсионных фондов, которые предлагают более высокую прибыльность.

- Доля владения Газпромбанк-фондом составляет 13,12%.

- Пенсионный фонд Сбербанка — 11,16%

- 10,83% респондентов выразили положительное отношение к данному предложению.

- Доля Национального пенсионного фонда ВТБ составляет 12,97%.

В случае, если вы решили перевести свою пенсию в частный фонд, вам будет доступна подробная информация о размере накоплений через этот фонд. Каждый клиент имеет возможность получить доступ к своему личному кабинету, где будет представлена полная информация о пенсионном счете и накоплениях.

Многие организации создаются на базе банков, поэтому обмен информацией возможен через общие онлайн-системы. Например, если вы используете банковские услуги Сбербанка и решили перевести свою накопительную часть пенсии в пенсионный фонд Сбербанка, то в системе Сбербанк Онлайн вы сможете увидеть раздел «Пенсионный фонд», где будет отражена необходимая информация. Клиент также имеет возможность заказать мгновенное выписывание в разделе пенсионных программ.

Если вы находитесь неподалеку от офиса НПФ, вы можете получить информацию о своих пенсионных накоплениях, посетив отделение и предъявив паспорт.

Получение информации через Госуслуги

Не имеет значения, где находится аккумулирующая часть вашей пенсии. Управление счетом может осуществляться как государственной управляющей компанией, так и компанией, работающей с негосударственным пенсионным фондом. Но в конечном итоге результат одинаковый — номер пенсионного счета остается неизменным, и его можно отследить через официальные каналы, предусмотренные государством.

Лучшим решением будет посетить веб-ресурс Госуслуг, если вы уже зарегистрированы там. На данной платформе можно найти все необходимые сведения о гражданине, включая информацию о пенсионных счетах. И самое главное, эти сведения предоставляются абсолютно бесплатно. Для регистрации на портале необходимо указать номер СНИЛС, которым и впоследствии можно воспользоваться для получения нужной информации.

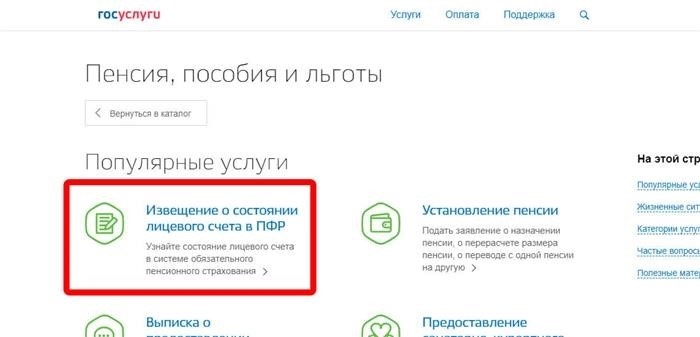

- Авторизуйтесь в системе, используя свои личные данные. После этого перейдите в раздел «Категории гражданских услуг» и ознакомьтесь с разделом «Выплаты по пенсии, пособиям и льготам».

- На первом месте в этом разделе стоит информация о текущем состоянии счета в Пенсионном фонде России. Эта услуга пользуется популярностью среди граждан, поэтому она занимает важное положение.

- Заходим в соответствующий раздел. Не требуется вводить никаких данных, информация о человеке уже записана в базу данных, поэтому просто кликаем на кнопку «Запросить услугу».

- После немедленного анализа система предоставляет готовый отчет в формате PDF, который легко скачать.

Если нужно предоставить выписку о заказе каким-либо органам, то можно отправить ее электронной почтой: гражданин вводит данные в систему, и выписка автоматически направляется по назначению. В основном это банки, которые используют выписку из ПФР вместо 2-НФДЛ, чтобы узнать реальные доходы гражданина.

Печать данной выписки на бумаге не придаст ей юридической значимости, ибо она будет лишь информационным материалом.

Какая информация отражается в выписке из индивидуального счета

Данный документ представляет собой обширный письменный материал, в котором содержится значимая информация о конкретном индивиде. В самом начале документа указывается дата его создания, затем указывается на какую дату актуальны представленные в нем данные. Обычно эти данные обновляются ежемесячно, причем это происходит первого числа каждого месяца.

- ФИО гражданина России, его дата рождения и СНИЛС уникальные для каждого человека.

- Опыт жизни гражданина, который будет приниматься во внимание при определении размера пенсии.

- Данные о каждом работодателе, где трудился гражданин, включая временные рамки занятости и продолжительность работы, предоставляются вместе с суммами переведенных ими взносов.

- Если пенсионный накопительный счет управляется НПФ, то в документе указывается название НПФ и дата, с которой счет был передан под ее управление.

- Сведения о текущем балансе на счету накопительного характера.

Если гражданин решает перечислить материнский капитал на свой пенсионный счет, этот факт также будет учтен в соответствующем документе. Кроме того, некоторые граждане вносят дополнительные платежи без участия работодателя, информация о которых также будет отображена в отдельной строке.

Если доступа к порталу Госуслуг нет

В данном случае граждане больше не будут лишены информации, они смогут получить сведения о своих пенсионных накоплениях с использованием альтернативных методов. Ранее Пенсионный фонд России ежегодно отправлял гражданам информационные письма, содержащие сведения о их накопительных счетах, сегодня такая практика не применяется, и даже негосударственные пенсионные фонды редко используют почтовую рассылку.

Если вы решите получать информацию через веб-сайт Пенсионного фонда России, вам все равно потребуется аккаунт на сайте Госуслуг для доступа к личному кабинету. Если у вас нет аккаунта на Госуслугах, то вы не сможете воспользоваться этим способом получения информации.

Единственным вариантом решения данной ситуации будет личное обращение в Пенсионный Фонд. Для этого можно обратиться в любое подразделение Фонда, независимо от того, где вы проживаете и зарегистрированы.

Увы, невозможно избежать ожидания в данной государственной организации, поэтому рекомендуется заранее запланировать несколько часов для посещения. Информацию о графике работы и точных часах приема граждан можно найти в сети интернет.

Обычно человек, желающий получить какой-либо документ от Пенсионного фонда, должен иметь при себе паспорт и СНИЛС. После этого он посещает офис ПФР и встает в очередь. Когда его очередь наступает, специалист Пенсионного фонда помогает ему составить заявление. Отличительной особенностью этого процесса является то, что документ не нужно ждать — он сразу же распечатывается и выдается на месте.

Можно ли узнать информацию онлайн по СНИЛС

Большинство людей стремятся получать информацию оперативно. Хотя существует идентификационный номер СНИЛС и различные интернет-платформы, ни один из них не позволяет получить онлайн выписку с накопительного пенсионного счета для всех желающих.

Информация, которую мы предоставляем, является полностью конфиденциальной и доступной только владельцам счетов. Никакие сторонние лица не могут получить доступ к этой информации. Поэтому единственным способом использования является личный аккаунт на Госуслугах или личное обращение в отделение ПФ РФ. Других вариантов нет, так как необходимо подтверждение личности.

Как узнать размер будущей пенсии

Как узнать размер будущей пенсии

Существует два вида пенсии: страховая и накопительная. У одних людей пенсия формируется только из страховой части, а у других — из страховой и накопительной.

Накопительная пенсия представляет собой сумму, которую ваш работодатель перечисляет в Пенсионный фонд России из вашей официальной заработной платы.

Аккумулированная часть пенсии является результатом совместных взносов работодателей и доходов от их инвестиций. Этот вид пенсии предназначен для людей, родившихся в 1967 году и позже, если они приняли это решение до конца 2015 года.

Откуда происходит поступление финансовых средств?

Ваши страховые взносы, составляющие 22% от заработной платы, работодатели перечисляют в ПФР. Важно отметить, что эти 22% не удерживаются с вашей заработной платы.

Начиная с 2014 года, полная сумма страховых взносов направляется исключительно на финансирование пенсионной части. Страховые взносы отражаются на индивидуальном лицевом счете в Пенсионном фонде России в виде пенсионных прав, которые обеспечиваются государством и регулярно подвергаются индексации. Однако, эти средства непосредственно расходуются на выплату пенсий текущим пенсионерам.

В настоящее время фонд пенсионного накопления, сформированный за счет работодателя, не пополняется. Тем не менее, вся накопленная ранее сумма остается вашей.

Что означает термин «пенсионные коэффициенты»?

Расчет страховой пенсии производится в соответствии с определенной формулой.

Пенсия от страховой организации рассчитывается путем умножения суммы пенсионных коэффициентов на стоимость пенсионного коэффициента на момент назначения пенсии и прибавления фиксированной выплаты.

В течение деятельности на официальной работе каждому индивидууму присваиваются пенсионные коэффициенты, которые являются своеобразным показателем. Количество этих коэффициентов определяется на основе размера страховых взносов и рабочего стажа. Значение пенсионного коэффициента изменяется ежегодно. Таким образом, в текущем 2021 году его стоимость составляет 98,86 рублей.

Стабильная сумма страховой пенсии и повышение ее размера

Итого стоимость пенсионных коэффициентов увеличивается за счет добавления фиксированной суммы страховой пенсии. Примером может служить размер в 6 044,48 рублей, установленный в 2021 году. Отдельным группам граждан фиксированная выплата назначается в большем размере.

С каждым годом страховая пенсия подвергается индексации. В текущем году – в 2021-м – страховые пенсии получили индексацию в размере 6,3%.

Где можно получить сведения о накоплениях на пенсию?

В Пенсионном фонде Российской Федерации содержится обширная база данных о пенсионных правах и накоплениях. Для ознакомления с этой информацией необходимо обратиться в ПФР, где каждому гражданину предоставляется возможность получить доступ к своему лицевому счету. Удивительно, что данная услуга предоставляется абсолютно бесплатно.

Каким образом можно получить выписку из личного счета?

- Вы можете запросить сообщение о состоянии своего лицевого счета на интернет-портале Госуслуг или на официальном сайте Пенсионного фонда России.

- Я рекомендую лично посетить Пенсионный фонд или Многофункциональный центр для получения необходимой информации.

- Если вы решите отправить свое заявление по почте, то в таком случае вам придется получить нотариальное заверение.

Какое содержание будет в представленном документе?

В уведомлении об актуальном состоянии персонального счета содержится информация о длительности трудового стажа, сумме начисленной заработной платы и совершенных взносах. Кроме того, там предоставлены данные о пенсионных коэффициентах за каждый год.

Данные о трудовом стаже будут внесены в Пенсионный фонд России в последующем году, поэтому в уведомлении на текущий год подобные сведения могут отсутствовать.

Вы засекли недочет. Как поступить в таком случае?

Если вам потребуется изменить информацию или добавить уточнения в ваш индивидуальный лицевой счет, вы можете обратиться в Пенсионный фонд Российской Федерации (ПФР). Подать заявление можно лично в любом отделении ПФР. В некоторых случаях потребуется предоставить соответствующие документы в качестве подтверждения.

После получения вашего заявления, Пенсионный фонд обязан осуществить проверку и в течение 10 рабочих дней сообщить вам о результатах.

Какие изменения могут быть в законодательстве о пенсиях?

Законопроект о получении пенсий по инвалидности без необходимости подачи заявления и о предоставлении информации о будущей пенсии лицам старше 45 лет был рассмотрен Государственной Думой на первом чтении.

Как только данные о статусе инвалида будут занесены в специальный реестр на федеральном уровне, они автоматически передадутся в Пенсионный фонд. Это позволит без необходимости подавать отдельную заявку получать не только социальные пенсии, но и дополнительные выплаты в регионах.

Кроме того, предлагаемый законопроект придаст простоту получению государственных услуг, что имеет особое значение во время пандемии. Статья о возможности досрочного получения пенсии будет применима в любых чрезвычайных ситуациях, будь то федерального, межрегионального, регионального, межмуниципального, муниципального или локального характера.