Федеральная налоговая служба (ФНС) сообщила, что в Налоговом кодексе (НК) Российской Федерации предусмотрены различные привилегии по уплате налогов, доступные пенсионерам и предпенсионерам. Конкретные льготы, на которые они могут рассчитывать, были описаны в интервью для «Российской газеты».

1. Налог на имущество физических лиц

Люди, которые получают пенсии в соответствии с законодательством о пенсиях, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым выплачивается ежемесячное пожизненное содержание согласно российскому законодательству, а также инвалиды I и II групп инвалидности, имеют право на налоговую льготу по налогу.

При наличии объекта налогообложения, который находится в собственности налогоплательщика и не используется в предпринимательской деятельности, возможно получение налоговой льготы в размере суммы налога, подлежащей уплате налогоплательщиком.

Каждый вид объекта налогообложения имеет возможность получить налоговую льготу, применительно к одному конкретному объекту налогообложения.

1) жилплощадь, секция проживания или помещение;

2) Здание, предназначенное для проживания людей, либо его отдельная часть;

3) объекты или сооружения, описанные в пункте 1 статьи 407 НК, где происходит размещение.

Возможным вариантом для уникальной перефразировки данного текста может быть следующее:4) объект экономической инфраструктуры или конструкция, о которых упоминается в подразделе 15 пункта 1 статьи 407 Налогового кодекса.

5) автостоянка или парковочное место для автомобиля.

Нормативными актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя), устанавливающими налог, также могут быть предусмотрены налоговые преимущества, которые не охвачены данной главой. В данной статье (статья 399 НК) определены основания и порядок их применения налогоплательщиками.

2. Земельный налог

В соответствии с действующими законами Российской Федерации, освобождение от уплаты земельного налога не предусматривается. Однако, с начала налогового периода 2017 года, при расчете суммы земельного налога, налоговая база снижается на сумму кадастровой стоимости участка площадью 600 квадратных метров, который находится в собственности, постоянном (бессрочном) пользовании или пожизненном наследуемом владении пенсионеров. Данное налоговое вычетание применяется к пенсионерам, получающим пенсии в соответствии с установленным законодательством.

При определении земельного налога согласно статье 387 Налогового кодекса муниципальные органы (Москвы, Санкт-Петербурга и Севастополя) могут устанавливать дополнительные налоговые преференции и вычеты для определенных категорий плательщиков.

3. Транспортный налог

Согласно статье 356 Налогового кодекса РФ, подоходный налог устанавливается самим кодексом и законами субъектов Российской Федерации, которые регулируют вопросы налогообложения. Вступает в силу данный налог в соответствии с законами субъектов Российской Федерации, касающимися налогообложения, и обязателен к уплате на территории соответствующего региона.

В рамках Федерального законодательства нет положений о льготах по данному налогу. Однако законы субъектов Российской Федерации могут устанавливать налоговые льготы и определить условия их применения для налогоплательщиков.

P.S.

Данную информацию о наличии особых условий по налогу на имущество физических лиц, налогу на транспортные средства и земельному налогу для граждан, имеющих право на льготы, можно получить на официальном веб-сайте Федеральной налоговой службы России в разделе «Справочная информация о применяемых ставках и особых условиях по имущественным налогам».

Налоги на имущество для пенсионеров

Налоги на имущество для пенсионеров

В начале года, ФНС отправляет налоговые уведомления всем налогоплательщикам, напоминая им о необходимости оплатить налоги за их дома, квартиры, автомобили или земельные участки. Даже пенсионеры не исключение из числа получателей таких уведомлений. Некоторые люди просто идут и безоговорочно оплачивают свои налоги. В то время как другие берут в руки Налоговый кодекс, так как знают, что им полагаются льготы, и налоги не исключение.

Давайте изучить, какие налоги на имущество не облагают пенсионеры и как им можно избежать уплаты этих налогов?

Налог на имущество физлиц

налоговых законах. Таким образом, каждый владелец квартиры, дома или земельного участка обязан уплачивать этот налог в соответствии с установленными ставками и размерами. Налог на имущество физических лиц является одним из главных источников доходов государства и используется для финансирования различных общественных программ и проектов.Статья 401 Налогового кодекса РоссииЗдесь у нас ситуация, в которой пожилые люди освобождены от обязанности платить налог на свою собственность (согласно пункту 10 пункта 1).Статья 407 Налогового кодекса.Действительно, это относится только к одному конкретному имуществу каждого типа, при условии, что они не задействованы в коммерческой сфере.

- Жилые сооружения или их компоненты;

- недвижимость, жилплощадь, части в владении этих объектов;

- Помещение для автомобиля или парковочное место

- весьма искусные мастерские, прекрасно украшенные ателье и вдохновляющие творческие студии;

- Здания, имеющие площадь меньше 50 квадратных метров, предназначенные для хозяйственных нужд.

У пенсионера есть возможность воспользоваться льготой для каждого из объектов, и это вполне логично. В его собственности находится 1 жилой дом, 2 квартиры и гараж. Благодаря льготе, он освобождается от уплаты налога за свой дом, одну из квартир и гараж. Однако, налог придется заплатить за вторую квартиру.

, тщательно изучайте следующую информацию.

Вопросы, связанные с начислением пенсии, не зависят от оснований. Тип пенсии, будь то страховая или социальная, пенсия по случаю потери кормильца или какая-либо другая, не влияет на возможность продолжения работы и сохранение права на налоговую льготу. Военным пенсионерам также начисляется налог на имущество в соответствии с теми же правилами.

При наличии нескольких объектов одного вида, рекомендуется определить, на основании какого конкретного объекта пенсионер собирается получать льготу. В случае, если это не будет сделано, ФНС самостоятельно определит объект, на котором начисляется наибольшая сумма, и освободит его от налога.

обратитесь в налоговую службу лично, если вы обнаружили несоответствия в полученном уведомлении: неправильно указан объект, не учтен размер вашей доли в праве собственности или вообще не учтены какие-либо льготы.С помощью интернет-ресурса.

Какова сумма налога на имущество, которую платят пожилые люди?

максимальных значений, установленных федеральным законодательством. Если у вас есть несколько объектов одного вида, вы все равно должны уплатить налог на основании уведомления. Величина налоговых ставок определяется правилами местных органов власти, но они не могут превышать установленных федеральным законодательством максимальных значений.Пункт 406 Налогового кодексаПросмотреть процентную ставку для массовых объектов жилой недвижимости можно в выписке из ЕГРН. Ставка не превышает 0,1% от кадастровой стоимости квартиры. В случае отсутствия выписки, ее можно получить через сервис «».Доступ к информации о недвижимости в реальном времени.здравствуйте» или «привет»Получение информации из базы данных государственной кадастровой оценки.».

, тщательно изучайте следующую информацию.

финансовым) годом. Необходимо отметить, что самостоятельно рассчитывать налоговую сумму не требуется, поскольку все необходимые расчеты будут выполнены налоговыми органами и указаны в специальном налоговом уведомлении. Внесение налоговых средств в государственный бюджет должно быть завершено до 1 декабря следующего года после окончания финансового отчетного периода.Ссылка на ст. 409 НКНеобходимо оплатить налог за прошедший 2019 год до 1 декабря 2020 года.

Если возникнет ситуация, когда вы заплатили слишком много или обнаружите ошибку в налоговом уведомлении, обратитесь в ФНС и запросите перерасчет налога на имущество. Для пенсионеров этот перерасчет выполняется по общим правилам. В результате налог будет пересчитан, а излишне уплаченная сумма будет возвращена на ваш счет.

Налог на земельный участок

При учете налоговых обязательств земельные участки не относятся к категории имущества, облагаемого описанным ранее налогом. Вместо этого на них начисляется земельный налог.Страница 387 Налогового кодекса.Этот налог на имущество для пенсионеров также рассчитывается и предоставляет льготы по несколько отличным от общих правилам.

- ими самими. Во-вторых, каждый муниципалитет имеет свою систему расчета ставок, основанную на различных факторах. В-третьих, размер ставок может меняться с течением времени в зависимости от экономической ситуации и потребностей муниципалитета. В-четвертых, ставки могут быть разными для разных типов земельных участков, например, для жилой или коммерческой застройки. Кроме того, важно отметить, что размер ставок может быть регулируемым или фиксированным, в зависимости от политики муниципалитета. В-пятых, уровень ставок может влиять на привлекательность инвестиций в недвижимость в данном муниципалитете. Выводящаяся информация в предоставленном вопросе основана на фактах, которые могут быть специфичны для каждого муниципалитета.Статья 394 Налогового кодекса РоссииЭто не больше 0,3% от стоимости, указанной в кадастре. Если у вас нет документа из ЕГРН, чтобы узнать стоимость, можно обратиться к кадастровым данным.На всеобщеизвестной карте учтены все данные, открытые для общественного доступа в кадастре..

- Кроме того, в данном случае используется совершенно другой подход к начислению льгот. Да, пенсионеры также входят в категорию льготников (пункт 8 параграфа 5).Статьей 391 Налогового кодекса Российской Федерации регулируются вопросы, связанные с декларированием и уплатой налогов.У пенсионеров имеется возможность получить скидку на кадастровую стоимость 6 соток земельного участка, однако данная скидка применяется только к одному земельному участку.

Налоговая служба отправит пенсионеру уведомление, в котором будет указана сумма льготы, которую необходимо уплатить до 1 декабря следующего года. Если налоговая служба допустила ошибку и не применила льготу к вашему случаю, обязательно обратитесь к ним лично или через специальную форму.Передвигайся по странице.

Налог на транспорт

местный) налог, взимаемый с владельцев транспортных средств за право их использования на территории определенного региона. Налоговая ставка и порядок взимания транспортного налога устанавливаются органами местного самоуправления. Основными источниками доходов от транспортного налога являются автомобили, мотоциклы, автобусы, грузовики и другие виды транспортных средств. Размер налогового платежа зависит от таких факторов, как мощность двигателя, тип двигателя, возраст транспортного средства и его экологические характеристики. Транспортный налог направляется на финансирование региональных проектов, модернизацию инфраструктуры и поддержку развития транспортной системы региона.Статья 356 Налогового кодекса будет перефразирована, чтобы сделать ее уникальной, используя русский язык.в Москве. Также существует ряд категорий льготников, которым предоставляется возможность уменьшить размер налога на автомобиль. Например, ветеранам Великой Отечественной войны и инвалидам предоставляется льготная ставка налога. Они могут получить скидку на налог в размере 50%. Также семьи, имеющие трех и более несовершеннолетних детей, имеют право на льготную ставку налога на автомобиль. Это позволяет снизить налоговую нагрузку на семейный бюджет. Как видно, налог на автомобиль является региональным налогом и его размеры определяются субъектами РФ. Это позволяет учитывать особенности каждого региона и предоставлять льготы тем категориям граждан, которые наиболее нуждаются в поддержке.Статья 361 Налогового кодекса..

Мобильность с выгодами становится все более сложной. Политика предоставления льгот в области транспорта остается на усмотрение каждого региона, определяя, кто и при каких условиях имеет право на эту выгоду. Некоторые регионы, например, не предусматривают такую льготу для пенсионеров.

- Башкортостан;

- Бурятия;

- Алтайский край — прекрасный край, расположенный в самом сердце Сибири. Здесь сочетаются богатая природа, горные пейзажи и уникальные культурные традиции. Алтайский край привлекает туристов своей красотой и множеством возможностей для активного отдыха. Путешественники могут насладиться покорением высоких горных вершин, путешествием по горным рекам и озерам, а также изучением древних обычаев и верований местных народов. Алтайский край воплощает в себе дух свободы и приключения, оставляя незабываемые впечатления у каждого, кто сюда попадает.

- Ингушетия;

- Кабардино-Балкария;

- Калмыкия;

- Республика Коми — это субъект Российской Федерации, расположенный на северо-западе страны.

- Мордовия;

- Регион Краснодарский край;

- Область Воронежская;

- Камчатский регион;

- Столица России — Москва и ее окрестности;

- Область Омска и прочие.

В местах, где существует привилегия, она применяется исключительно к одному транспортному средству и с установленным ограничением по мощности – не превышающей 100-150 лошадиных сил. Может быть рассмотрено и применение других критериев.

Оплата налога производится в соответствии с налоговой декларацией до 1 декабря следующего календарного года.

Налог на имущество пенсионеру: как оформить льготу

Если вы вышли на пенсию в 2019 году и вам в первый раз необходимо воспользоваться налоговым льготы, вам необходимо подать заявление в ФНС. Для подтверждения этого требуется предоставить справку о назначении пенсии из ПФР. Важно отметить, что такие пенсионные удостоверения не выдаются с 2015 года. Однако, вы можете заранее заказать данную справку.здесьСогласно законодательству, нет установленных ограничений для подачи заявления, однако ФНС рекомендует представить его до 1 мая следующего года после отчетного периода.

на официальном сайте, где представлена информация о процедуре подачи заявления. Вам необходимо перейти на страницу, где размещена форма заявления, после чего вы сможете ознакомиться с ней или скачать на свой компьютер. Это удобная и простая возможность для тех, кто хочет подать заявление, но не имеет возможности посетить организацию лично.на веб-ресурсе Федеральной налоговой службыПример того, как пенсионеры могут заполнить заявление по налогу на имущество, можно посмотреть ниже.здесь.

Если у вас есть несколько объектов налогообложения (несколько квартир, автомобилей или участков) в собственности, рекомендуется также подать уведомление о выборе объекта, на который вы хотите применить льготу. Заявление и уведомление являются разными документами.

В прошлом году вы уже воспользовались льготой? Превосходно, в таком случае нет необходимости обращаться повторно в этом году в ФНС, так как налоговые службы автоматически переносят ее на новый налоговый период. Необходимость обратиться в ФНС возникает только в случае наличия ошибок или технических проблем в налоговом уведомлении. Информацию о том, как подать обращение, можно найти выше.

| Людмила Разумова начала свою карьеру в качестве юриста в 2006 году и с тех пор активно занимается редактированием юридических документов. |

Кто имеет право на льготы по земельному налогу

Кто имеет право на льготы по земельному налогу

Если на вашей территории присутствует участок земли, тогда вам предстоит уплатить налоговые взносы. Тем не менее, случается так, что существуют исключения.

Определенные группы граждан имеют возможность получать преимущества от государства: можно воспользоваться сниженной ставкой налога или даже быть освобожденным от его уплаты полностью. Расскажу о категориях лиц, которые имеют право на такие льготы, а также о процедуре оформления этих привилегий. В данной статье сосредоточусь только на земельном налоге для физических лиц, хотя организации также обязаны его уплачивать.

Рассылка «Недвижимость и коттеджи»

Каждые две недели вы будете получать уникальные советы о том, как умно покупать, ремонтировать и снимать жилье прямо на свою почту, абсолютно бесплатно.ПодписатьсяСоглашаясь на регистрацию, вы подтверждаете согласие на обработку ваших данных и соблюдение политики конфиденциальности.

Законодательство

Все основные аспекты, связанные с уплатой земельного налога, содержатся в налоговом кодексе, известном как НК. Правила расчета налога, установленная максимальная ставка и сроки его уплаты, применяются одинаково во всех регионах страны.

Если вам необходима информация о способах оплаты земельного налога на вашем участке, Налоговый кодекс, скорее всего, не сможет вам помочь. Проблема заключается в том, что земельный налог является местным. Это означает, что ставки и льготы по налогу устанавливаются муниципальными властями, такими как города федерального значения — Москва, Санкт-Петербург и Севастополь, и власти муниципального образования за пределами этих городов, таких как города, села и сельские поселения. Подробную информацию о них можно найти на официальном сайте Федеральной налоговой службы.

Деньги от налогов также поступают в бюджет местности, где они будут использоваться на ремонт дорог и озеленение городских клумб. В результате, в соседних городах одного региона могут быть предоставлены различные льготы и установлены разные условия для уплаты налогов.

Кто имеет право на льготы

Люди, обладающие земельными участками, выплачивают налог, связанный с этим владением.

- собственности;

- неограниченного использования; без ограничений по времени; вечного пользования

- вечного наследуемого владения.

Необходимо, чтобы это право было зарегистрировано в Росреестре. Земельные налоги не оплачиваются арендаторами. Также нет необходимости платить, если у вас есть земельный участок, выданный государством во времена СССР, но право собственности на него не оформлено.

Льготу по налогу на землю может получить только тот, кто является его плательщиком. Если мать имеет право на льготу, но в Росреестре сын указан как собственник земли, то невозможно оформить данную льготу. При покупке земельного участка супругами, он считается совместно нажитым имуществом. Однако для расчета налога на землю важно, на чье имя оформлена собственность. Если муж является собственником участка, то жена не обязана платить налог и не имеет возможности получить льготу.

Если земельный участок записан на нескольких собственников по принципу долевой собственности, налог на землю распределяется между ними пропорционально их долям.

Брату и сестре достался земельный участок по наследству, который они оформили как совместную собственность, разделив его пополам. Однако, только сестра имеет право на получение льготы. Она сможет воспользоваться ею только при оплате земельного налога за свою долю. Брат же будет платить налог в полном объеме.

Как считают льготы

Необходимо иметь представление о процедуре подсчета земельного налога перед приступлением к получению льгот.

Размер земельного налога зависит от кадастровой стоимости земельного участка, которая определяется в соответствии с региональными нормами. При этом кадастровая стоимость не связана с суммой, за которую был приобретен земельный участок, но теоретически может быть близкой к рыночной. Для расчета земельного налога налоговая инспекция использует кадастровую стоимость, указанную в Едином государственном реестре недвижимости на 1 января года, за который производится расчет. В случае, если земельный участок является новым, то для определения его кадастровой стоимости учитывается дата его внесения в Единый государственный реестр недвижимости.

В следующем году, в 2025 году, возникнет небольшая особенность: если стоимость участка по данным кадастра на 1 января текущего года превысит стоимость на 1 января 2023 года, то налог за 2025 год будет рассчитываться исходя из стоимости земли по данным кадастра на 1 января 2023 года.

Для расчета налога на землю необходимо перемножить кадастровую стоимость на соответствующий налоговый процент. Процентные ставки определяются в правовых актах городов федерального значения, решениях местных депутатов и нормативных документах о налоге на землю сельских поселений. Например, в Москве установлена ставка в размере 0,025% для участков, предоставленных для личного подсобного хозяйства, а владельцы аналогичных участков в Сочи будут платить 0,05%.

Размер налога также зависит от доли в праве собственности на земельный участок. Например, если участок принадлежит трем владельцам, то каждый из них будет платить налог только с трети кадастровой стоимости земли.

Если земельный участок был приобретен или продан, сумма налога, уплачиваемая за год сделки, будет пропорциональной количеству полных месяцев владения им. Если налогоплательщик приобрел участок до 15-го числа включительно, то этот месяц будет считаться полным. Однако, если участок был приобретен после 15-го числа, то месяц приобретения не будет учитываться при определении срока владения. При продаже участка все наоборот: если продажа произошла до 15-го числа, то месяц продажи не будет учитываться. В случае, если продажа произошла после 15-го числа, то этот месяц будет учитываться.

Сумма налога за год рассчитывается как произведение кадастровой стоимости участка, ставки налога, длительности владения владельцем за отчетный период, деленной на 12, и размера доли в праве.

На десятый день февраля 2023 года Маша и ее супруг в Москве приобрели участок земли площадью 6 соток для дачного обустройства. Сделка была проведена в совместное долевое владение. Согласно условиям договора, считается, что они стали полноправными владельцами сразу после совершения сделки и до конца месяца. Всего таких полных месяцев 11, начиная с февраля и до декабря текущего года. Значение кадастровой стоимости участка на 1 января того же года составляло 3 000 000 ₽. В следующем году каждый из владельцев будет обязан внести плату в размере 3 000 000 ₽ x 0,025% x 11/12 x 1/2, что равно 343,75 ₽.

Налоговая служба (ИФНС) автоматически определяет земельный налог и уведомляет владельцев земельных участков о сумме налога по почте или через личный кабинет налогоплательщика. Для проверки правильности расчетов можно воспользоваться калькулятором на официальном сайте налоговой службы. Вам не нужно самостоятельно проводить расчеты, так как это делается автоматически.

Освобождение от уплаты налоговых сборов может быть выгодным для граждан, которые имеют право на освобождение от земельного налога. Однако, велик риск потерять информацию о возможной льготе или получить уведомление с опозданием от налоговой службы. Поэтому рекомендуется лично уведомить налоговую инспекцию о своем праве на льготу.

В целях снижения величины налоговых платежей имеется возможность рассмотрения введения льготных условий, что обычно предусматривает установление процентного снижения от общей суммы налога со стороны местных органов власти.

Если Маша была бы пенсионеркой, проживающей в Иваново, она бы могла получить 50% скидку на земельный налог. Расчет суммы земельного налога выглядит следующим образом: (3 000 000 ₽ × 0,025% × 11/12 × 1/2) × 50% = 171,87 ₽.

Уменьшение налоговой основы означает вычитание из оценочной стоимости участка либо определенного количества квадратных метров, либо точной суммы.

Если Маша имела бы несколько детей, а её муж не воспользовался правом на вычет с кадастровой стоимости своей доли в участке, то она бы получила вычет в размере 1 миллион рублей. Сумма земельного налога составляет: (3 000 000 рублей — 1 000 000 рублей) умножить на 0,025 процента, умножить на 11 месяцев из 12 и умножить на 1/2, что равняется 229,16 рублям.

Уменьшение ставки налога — это необычайное благо, поскольку величина ставки зависит от категории земли и расположения участка. В некоторых случаях возможно изменить категорию и, следовательно, снизить ставку, однако это задача сложная.

Если Маша и ее супруг приобрели бы участок земли для дачи не в Москве, а в Санкт-Петербурге, то ставка налога на данный участок составляла бы всего 0,01%. Следовательно, сумма налога составила бы: 3 000 000 ₽ умножить на 0,01% умножить на 11/12 умножить на 1/2, что равняется 137 ₽.

Льготы пенсионерам по земельному налогу в 2025 году

Льготы пенсионерам по земельному налогу в 2025 году

В 2025 году пенсионеры могут сэкономить значительные суммы благодаря льготам по земельному налогу, предоставляемым как федеральным, так и местным органами власти. А какие возможности существуют для того, чтобы полностью освободиться от уплаты земельного налога за участок определенного размера? Как влияют местные законы на налоговые обязательства пенсионеров в отношении земельного налога? Ответы на эти вопросы можно найти в нашей статье.

- Федеральное особое пособие: какую площадь участка не будут облагаться налогом на землю пенсионеры.

- Расширенные привилегии налогообложения в отношении земельных участков.

- Каким образом пожилому человеку можно получить привилегию в 2025 году?

- Итоги

Общая федеральная льгота: за участок какой площади пенсионеры не платят налог на землю

В 2025 году, пенсионерам будет предоставляться федеральная льгота по земельному налогу, независимо от типа пенсии и местонахождения участка, согласно статье 391 пункту 5 подпункту 8 Налогового кодекса РФ. В эту категорию льготников также включаются военные пенсионеры, за исключением тех, кто был уволен по достижении предельного возраста нахождения на военной службе.

Законодательство Российской Федерации дает возможность получить вычет от налога на имущество для пенсионеров-владельцев, если размер участка земли не превышает 600 квадратных метров (6 соток), за исключением случаев, установленных муниципальными нормативными актами. Информацию о данном вычете можно найти в пункте 5 статьи 391 Налогового кодекса Российской Федерации.

Ознакомьтесь с информацией о порядке подсчета налога на землю.

Изображение показывает условия получения федеральной налоговой льготы на земельный налог для пенсионеров в зависимости от вида владения участком.

Следующие группы граждан полностью освобождены от уплаты налога на земельные участки:

- Жители Севера, Сибири и Дальнего Востока, уникальное население этих регионов.

- люди, обладающие участком земли в соответствии с договором аренды, имеют возможность пользоваться ею безвозмездно и в определенный срок.

- начинают принадлежать категории лиц, которые имеют право собственности на паи в инвестиционном фонде и обладают земельными участками во владении.

Люди, освобожденные от уплаты налога, не получают уведомление от ИФНС о необходимости его уплаты.

На основании установленных правил пенсионерам предоставляются возможности получать налоговые льготы в соответствии с НДФЛ. Более подробная информация представлена по ссылке.

Давайте рассмотрим конкретный пример, в котором мы узнаем о том, каким образом пенсионеры получают преимущества при уплате налога на землю.

Двое пожилых людей, Котов Р. Р. и Рыков Н. С., уже много лет занимаются выращиванием овощей и фруктов на своем 10-сотовом участке. Однако, участок, принадлежащий Рыкову Н. С., был разделен между ними пополам. Теперь Котов Р. Р. должен договориться с Рыковым Н. С. о праве использования половины участка и пропорционально оплатить собственнику земли за выращенный урожай.

Каким образом пенсионеры будут вносить плату за земельный налог за данный участок в 2023 году? Площадь половины участка составляет менее 6 соток. Существует ли возможность для каждого пенсионера воспользоваться федеральной льготой по земельному налогу?

Необходимо учесть следующее при оплате участка:

- Исключительная обязанность по оплате земельного налога полностью лежит на владельце участка, и только ему предоставлено право на получение вычета.

- То, что реально двух пенсионеров используют данную территорию, не оказывает никакого влияния на расчет земельного налога.

Так, в следующем году, в 2025 году, Рыков Н. С., владелец земельного участка, будет обязан уплатить налог на землю за предыдущий 2023 год. Сумма налога будет рассчитана исходя из размера участка, которым является 4 сотки (разница между 10 и 6 сотками).

Изучите информацию о существующих преимуществах в налогообложении имущества для пожилых людей.

Дополнительные налоговые льготы по земле

Информацию о возможной дополнительной льготе на земельный налог для пенсионеров в 2025 году, кроме уже существующей федеральной, можно узнать от местных властей. Они могут предоставить данную льготу вместе с уже имеющимися, но только в пределах территории определенного муниципалитета. Пенсионерам следует обратиться в местные органы власти для получения информации об этом.

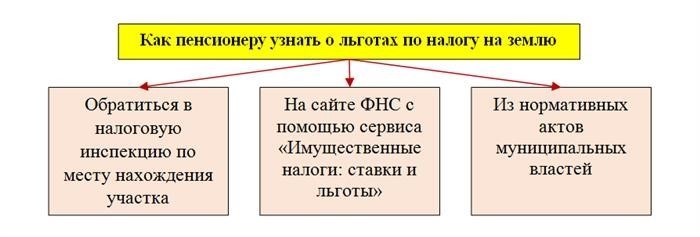

На иллюстрации приведены различные методы для получения необходимой информации.

Расположение земельного участка и статус пенсионера могут варьироваться и влиять на размер налога на землю. Давайте рассмотрим несколько примеров:

У двух старых приятелей, Степанова Петра Алексеевича и Трифонова Андрея Геннадьевича, которые оба являются ветеранами Великой Отечественной войны, есть одна особенность — они проживают на отдаленных друг от друга участках земли. Эти участки имеют одинаковую площадь, однако они находятся на разных территориях.

- Участок земли, принадлежащий Степанову П. А., расположен в Малопургинском районе Удмуртской Республики.

- В пределах Республики Татарстан находится земельный участок А. Г. Трифонова, который расположен в городе Агрыз.

Несмотря на одинаковую площадь обоих участков, пенсионеры платят различный земельный налог.

- В 2025 году Степанов П.А. участником реализации земельного налога с учетом особого федерального льготного преимущества с отдельного земельного участка размером 9 соток (15 минус 6). Дополнительных льготных условий, применимых к данной категории пенсионеров на местном уровне, не установлено.

- Андрей Григорьевич Трифонов в 2025 году не подлежит уплате налога на свою землю, поскольку ветераны войны, проживающие в данном районе, полностью освобождены от земельного налога.

Предоставим иную ситуацию для рассмотрения. Предположим, что оба пенсионера являются уважаемыми гражданами своих муниципальных районов, но не являются ветеранами войны. В этом случае, стоит отметить, что их обязанности по уплате земельного налога изменятся существенно.

- По заслугам перед Малопургинским районом, Степанов П. А. освобождается от необходимости вносить оплату.

- Павлу Алексеевичу Трифонову необходимо будет уплатить земельный налог, поскольку в его районе не установлены дополнительные льготы для почетных граждан. Тем не менее, он может воспользоваться федеральной льготой в виде вычета на 600 квадратных метров.

Практические примеры подтверждают, что незначительные детали местного законодательства способны существенно влиять на налоговые обязательства, касающиеся пенсионеров. Для того чтобы получить преимущества и своевременно уведомить налоговые органы об этом, необходимо хорошо ознакомиться с правовыми положениями. В дальнейшем будет рассказано, как это сделать.

Льгота, возможная для пенсионера, позволяет ему подать заявление о ее получении за последние три года. После обращения в Федеральную налоговую службу, будет произведен пересчет суммы налога за весь этот трехлетний период.

Хотите узнать, как получить компенсацию за переплату в прошлых периодах с помощью сервиса «КонсультантПлюс»? Если у вас нет доступа к этой системе, вы можете бесплатно получить пробный демодоступ.

Как пенсионеру оформить льготу в 2025 году

Для получения льготы по налогу на землю для пенсионеров требуется однократно подать заявление (используйте форму КНД 1150063) и отправить его в налоговую инспекцию (согласно пункту 10 статьи 396 Налогового кодекса Российской Федерации). Таким образом, пенсионер уведомляет контролеров о своем выходе на пенсию в соответствии с пенсионным законодательством и своем праве на земельные льготы. Не требуется предоставлять документы, подтверждающие право на льготы (пенсионное удостоверение). Налоговые органы запросят необходимую информацию у соответствующих органов.

Ознакомьтесь с информацией о особых привилегиях, касающихся уплаты транспортного налога для лиц, достигших пенсионного возраста.

Если пенсионер ранее подавал заявление на льготу по другому налогу, например, по налогу на транспорт, то повторно подавать его не требуется. Информация о праве на льготы уже имеется в налоговой инспекции, поэтому льгота будет предоставлена на основе имеющихся данных.

Специалисты из компании «КонсультантПлюс» поделились всесторонней информацией о различных видов льгот, предоставляемых пожилым людям. Получите бесплатный пробный доступ к материалам по данной теме.

Если у пожилого человека есть несколько земельных участков, у него есть право выбрать, на каком из них он хочет получить вычет. В статье 391 Налогового кодекса РФ предусмотрен способ уведомления, с помощью которого пенсионер информирует налоговые органы о своем желании воспользоваться вычетом по определенному участку.

- требуется оформить уведомление с использованием формы КНД 1150038

- Совершите передачу данного документа органам налоговой службы до окончания последнего дня декабря текущего года, который является налоговым периодом, в котором вступает в силу возможность применения вычета по земельному наделу.

Если пенсионер до сих пор не определился, на каком из доступных участков он хочет получить вычет, контролеры выделят ему вычет по земельному участку с наибольшей суммой налога.

Если у гражданина пожилого возраста есть только один участок земли или ему не важно, по какому из участков будет применяться налоговый вычет, то он не обязан информировать налоговые органы об этом (согласно письму ФНС России от 17.01.2018 № БС-4-21/640@).

Информацию о порядке расчета земельного налога на 2023 и 2025 годы вы сможете найти в данной статье.

Итоги

При достижении пенсионного возраста граждане имеют возможность уменьшить свои обязательства по уплате налога на землю. Они должны однократно сообщить о своем праве на льготу в налоговом органе, заполнив заявление. Благодаря федеральной льготе, пенсионеры освобождаются от уплаты налога на земельные участки площадью до 6 соток. Если размер земельного участка превышает данное ограничение, то налог уплачивается только с оставшейся площади. Местные органы власти также могут устанавливать дополнительные налоговые преимущества в отношении земельных участков с помощью своих нормативных актов.

Какие налоги могут не платить пенсионеры

Какие налоги могут не платить пенсионеры

Отчаяние не должно охватывать вас, когда наступает время пенсии. Вместе с освобождением от работы вы также получаете великолепные налоговые привилегии. Мы расскажем в этой статье, какие налоги пенсионеры могут не платить.

- Сумма, которую приходится уплачивать гражданам в качестве налога на полученный ими доход.

- на русской территории становится неотъемлемой частью нашей национальной экономики, способствуя укреплению финансовой устойчивости страны.

- налог на землю

- Акциз на автотранспорт

Налоги, такие как НДФЛ, транспортный, земельный и другие, представляют лишь небольшую долю от всего, на что можно сэкономить в период пенсии.

К сожалению, средняя пенсия в нашей стране составляет только около 17 тысяч рублей, что было бы недостаточно, учитывая, что прожиточный минимум для пенсионеров составляет 10 тысяч рублей. Разница между ними может показаться незначительной, и возможности сбережений могут быть сомнительными. Однако государство прилагает усилия для улучшения материального положения пожилых людей.

С целью обеспечения комфортных условий для пожилых людей был разработан специальный набор привилегий. Так, пенсионерам предоставляется возможность освободиться от оплаты определенных сборов, связанных с имуществом, доходами и даже использованием транспорта.

Алексей занимается юриспруденцией по своей профессии. Полгода назад ему исполнилось 61 год, и, согласно новым правилам, он был успешно уволен на пенсию. Выплаты от пенсионного фонда для Алексея выше средних значений, но не достаточно, чтобы полностью удовлетворить все его потребности, особенно учитывая наличие нескольких кредитов.

Наш герой не планирует закрывать свою юридическую практику, поскольку пенсия для него не только дополнительный источник дохода, но и возможность быстрее избавиться от финансовых обязательств.

Есть ли у него возможность избавиться от имущества, которое он владеет и на которое он исправно платит налоги, после выхода на пенсию? Давайте разберемся.

Достаточно ли выгодно совершать покупки? Абсолютно, если использовать Халву! Здесь вы можете получить до 10% кешбэка и пассивный доход в виде процента на остаток вашего бюджета, который может достигать 15%. Но самое лучшее в Халве — это возможность делать покупки в рассрочку на срок до 24 месяцев без каких-либо процентов. Необходимо всего лишь оформить Халву всего за несколько кликов!

Налог на доходы физических лиц

Налог на доходы физических лиц — ключевой промежуток, который оплачивает население России. Указанный налог охватывает заработную плату, внески, продажи собственности, выигрыши в лотереи и так далее.

Величина налоговой ставки определяется источником получения средств. Подавляющее большинство граждан России обязаны уплачивать налог в размере 13%. Этот процент применяется к вознаграждениям по гражданско-правовым договорам, различным дивидендам, заработной плате и другим доходам.

Пенсионеры смогут также сократить затраты на НДФЛ.

Зачастую, пенсионеры могут быть спокойны относительно уплаты НДФЛ на пенсии, так как пенсии, пособия, стипендии и аналогичные выплаты не подлежат обложению данным налогом. Тем не менее, многим пенсионерам все же приходится продолжать работать после выхода на пенсию, и в таких случаях они должны уплачивать налог на доходы. Однако, благодаря возможности использовать вычеты, можно вернуть часть выплаченных сумм, что становится источником облегчения.

Для того чтобы воспользоваться данным уникальным видом налогового возврата, работающему пенсионеру необходимо покрыть расходы на профессиональное обучение и повышение своей квалификации, а также затраты на медицинское обслуживание, приобретение жилья или инвестиции (в том числе и в интересах своих близких).

Работодатель может автоматически снизить выплаты по налогу на доходы физических лиц, исходя из обычных налоговых вычетов. Однако, чтобы воспользоваться другими вычетами, необходимо либо подать заявление в налоговую службу (что можно сделать в личном кабинете ФНС), либо обратиться к своему работодателю.

Если обращаться к работодателю, то уменьшается сумма удерживаемого налога, и не нужно ждать рассмотрения заявления.